Realty Income ist ein amerikanisches Immobilienunternehmen, das sich auf Investitionen in Immobilien spezialisiert hat und seit 1969 besteht. Das Unternehmen ist an der New Yorker Börse gelistet und gehört zu den sogenannten Real Estate Investment Trusts (REITs). Im Folgenden finden sich einige der wichtigsten Kennzahlen von Realty Income aus dem Geschäftsjahr 2021:

- Umsatz: 1,67 Milliarden US-Dollar

- Nettogewinn: 371,9 Millionen US-Dollar

- Eigenkapital: 7,85 Milliarden US-Dollar

- Gesamtvermögen: 27,2 Milliarden US-Dollar

- Verschuldungsgrad (Leverage Ratio): 4,47

- Funds from Operations (FFO): 1,17 Milliarden US-Dollar

- Dividendenrendite: 4,27%

- Ausschüttungsquote: 83,3%

- Preis-Buchwert-Verhältnis (P/B Ratio): 2,57

- Kurs-Gewinn-Verhältnis (KGV): 49,86

- Durchschnittliche jährliche Dividendensteigerung in den letzten 25 Jahren: 4,6%

Die Umsätze und Nettogewinne von Realty Income sind in den letzten Jahren kontinuierlich gestiegen, was auf eine erfolgreiche Geschäftsentwicklung hindeutet. Das Unternehmen verfügt über ein solides Eigenkapital und eine beachtliche Bilanzsumme. Der Verschuldungsgrad von 4,47 zeigt, dass das Unternehmen einen moderaten Verschuldungsgrad hat und dass es in der Lage ist, seine Schulden zu bedienen.

Der FFO von 1,17 Milliarden US-Dollar spiegelt wider, dass Realty Income erfolgreich in Immobilien investiert und positive Einkünfte erzielt. Die Dividendenrendite von 4,27% ist im Vergleich zum Branchendurchschnitt recht attraktiv und könnte Investoren anziehen, die nach stabilen und ertragreichen Investitionsmöglichkeiten suchen. Die Ausschüttungsquote von 83,3% gibt an, dass Realty Income einen Großteil seiner Gewinne an die Aktionäre ausschüttet.

Das Preis-Buchwert-Verhältnis von 2,57 zeigt, dass die Aktien von Realty Income derzeit etwas überbewertet sind. Das Kurs-Gewinn-Verhältnis von 49,86 ist im Vergleich zu anderen REITs recht hoch und könnte darauf hindeuten, dass die Aktien von Realty Income derzeit überbewertet sind.

Insgesamt ist Realty Income ein solides und erfolgreiches Immobilienunternehmen mit einer soliden Bilanz und einer attraktiven Dividendenrendite. Investoren sollten jedoch auch auf die derzeitige Überbewertung der Aktien achten.

Portfolio

Contents

Das Portfolio von Realty Income besteht aus Immobilieninvestitionen in den USA, Kanada und Großbritannien. Das Unternehmen ist auf den Erwerb, die Vermietung und den Betrieb von Einzelhandelsimmobilien spezialisiert, insbesondere von Freestanding Single-Tenant Properties. Diese Immobilien sind in der Regel langfristig vermietet und generieren stabile und zuverlässige Einkünfte für das Unternehmen.

Das Portfolio von Realty Income umfasst derzeit mehr als 6.500 Immobilien in verschiedenen Branchen, darunter Einzelhandel, Restaurants, Gesundheitswesen und Fitness. Die größten Branchen im Portfolio sind Discount-Stores wie Dollar General, Apotheken wie Walgreens und CVS, sowie Supermärkte wie Walmart und Kroger. Das Unternehmen ist bemüht, sein Portfolio auf Diversifikation und Qualität auszurichten, um die Stabilität und das langfristige Wachstum seiner Erträge zu maximieren.

Ein wichtiger Aspekt des Portfolios von Realty Income ist die geografische Diversifikation. Das Unternehmen besitzt Immobilien in fast allen Bundesstaaten der USA sowie in Kanada und Großbritannien. Dies minimiert das Risiko von regionalen wirtschaftlichen Schwankungen und bietet eine breitere Basis für das Wachstum des Unternehmens.

In Bezug auf die Qualität des Portfolios von Realty Income ist zu beachten, dass das Unternehmen einen hohen Anteil an Investitionen in Investment-Grade-Mieter hat. Dies bedeutet, dass die Mieter eine hohe Bonität aufweisen und daher ein geringeres Risiko für das Unternehmen darstellen.

Insgesamt ist das Portfolio von Realty Income gut diversifiziert, qualitativ hochwertig und bietet stabile und zuverlässige Einkünfte. Das Unternehmen ist bestrebt, sein Portfolio weiterhin zu optimieren und auf Diversifikation und Qualität auszurichten, um seine langfristige Wachstumsstrategie fortzusetzen.

Im Jahr 2020 machten die zehn größten Mieter von Realty Income etwa 43% des Mietumsatzes aus. Dollar General war der größte Mieter und machte etwa 7,2% des Mietumsatzes aus, gefolgt von 7-Eleven, Walgreens, Family Dollar und Walmart. Es ist wichtig zu beachten, dass Realty Income auch eine breite Palette von kleineren Mietern hat, die zusammen einen signifikanten Teil des Mietumsatzes ausmachen.

Mieter von Realty Income

Die Top-5-Mieter von Realty Income nach Mietumsatz im Jahr 2020 waren:

- 7-Eleven – Convenience-Store-Kette

- Walgreens – Apothekenkette

- Dollar General – Discount-Einzelhändler

- FedEx – Logistik- und Paketzustellungsunternehmen

- Dollar Tree – Discount-Einzelhändler

Die Top-20-Mieter machen einen Anteil von insgesamt etwa 57% des Mietumsatzes aus. Die Liste beinhaltet eine Vielzahl von Mietern aus verschiedenen Branchen, darunter Discount-Einzelhändler, Apotheken, Schnellrestaurants, Warenhäuser und Supermärkte. Es ist jedoch zu beachten, dass die Mieterstruktur von Realty Income sich im Laufe der Zeit verändern kann und dass die Anteile der einzelnen Mieter am Mietumsatz des Unternehmens Schwankungen unterliegen können.

Dividenden

Dividendenzahlung und hat seit seiner Gründung im Jahr 1969 jeden Monat eine Dividendenzahlung geleistet.

Die Dividendenhistorie von Realty Income zeigt eine bemerkenswerte Kontinuität und Zuverlässigkeit bei der Ausschüttung von Dividenden. Seit seinem Börsengang im Jahr 1994 hat das Unternehmen seine Dividendenzahlung insgesamt 611 Mal erhöht, was einer durchschnittlichen jährlichen Dividendenerhöhung von rund 4,5 % entspricht.

Die Dividendenrendite von Realty Income hat im Laufe der Jahre variiert, aber sie ist in der Regel höher als die durchschnittliche Dividendenrendite der S&P 500-Indexunternehmen. Im Jahr 2020 betrug die jährliche Dividende von Realty Income $2,82 pro Aktie, was einer Dividendenrendite von rund 4,6 % entspricht.

Im Jahr 2020 hat Realty Income aufgrund der wirtschaftlichen Unsicherheiten infolge der COVID-19-Pandemie beschlossen, seine monatliche Dividendenzahlung nicht zu erhöhen. Stattdessen hat das Unternehmen seine monatliche Dividendenzahlung stabil gehalten. Das Unternehmen hat angekündigt, dass es sich auch weiterhin auf die Stabilität und die Sicherheit der Dividende konzentrieren wird, während es gleichzeitig daran arbeitet, sein Portfolio zu erweitern und seine operativen Kennzahlen zu verbessern.

Es ist wichtig zu beachten, dass die Dividendenhistorie von Realty Income keine Garantie für zukünftige Dividendenzahlungen darstellt. REITs wie Realty Income sind jedoch gesetzlich verpflichtet, mindestens 90 % ihres steuerpflichtigen Einkommens als Dividende an die Aktionäre auszuschütten. Daher ist es wahrscheinlich, dass das Unternehmen auch in Zukunft weiterhin Dividenden ausschütten wird.

Persönliches Investment

Realty Income ist meine größte Position im Depot.

Mein Durchschnittspreis steht aktuell bei 57,2198 pro Anteil.

Im Depot sind 88,821 Anteile.

Dividenden 2022: 97,58 Euro (netto)

Dividenden 2023: 129,53 (netto) Stand November

Entwicklung des Unternehmens

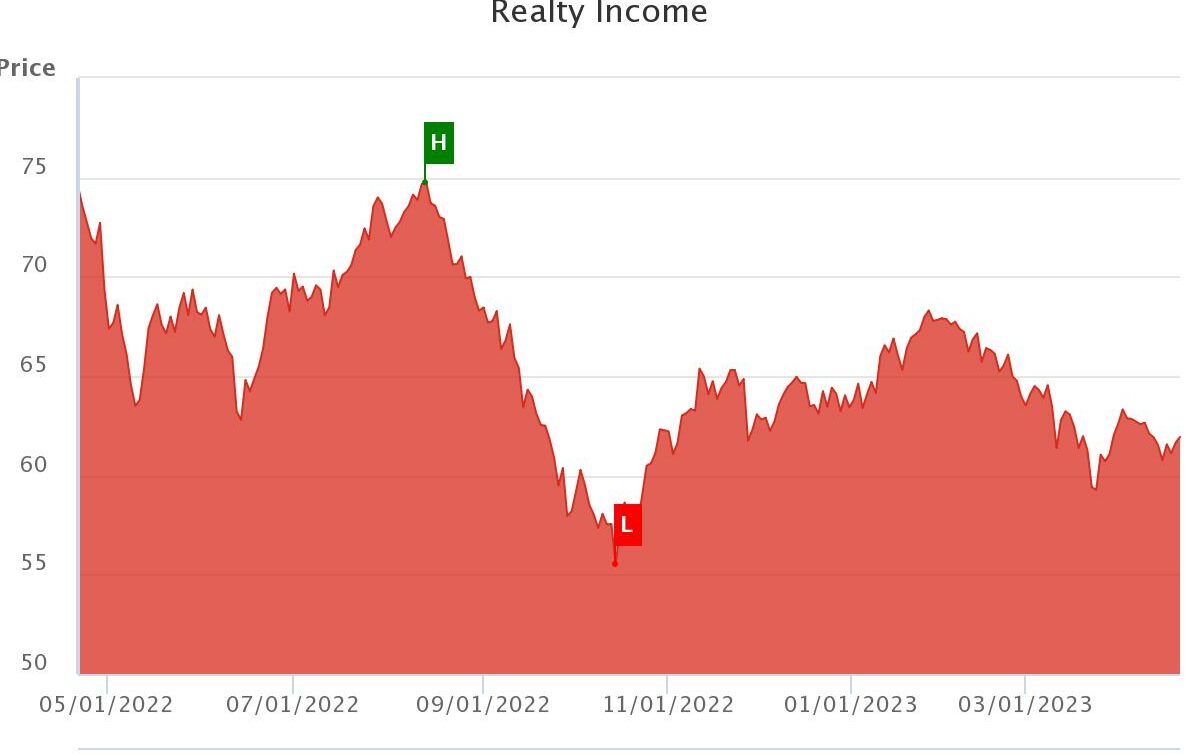

Im Chart ist der Verlauf des letzten Jahres zu sehen.

Der Chartverlauf der Aktie Realty Income zwischen den Jahren 2010 und 2021 zeigt eine bemerkenswerte Performance. Während dieser Zeit erlebte die Aktie ein stetiges Wachstum und erreichte im Jahr 2021 ein neues Allzeithoch.

Im Jahr 2010 startete die Aktie bei einem Kurs von rund 25 US-Dollar. In den folgenden Jahren zeigte der Chartverlauf eine allmähliche Steigerung des Aktienkurses, wobei die Aktie im Jahr 2013 erstmals die Marke von 50 US-Dollar erreichte. Im Jahr 2014 stieg der Aktienkurs auf rund 55 US-Dollar und erreichte im Jahr 2015 ein neues Allzeithoch von fast 60 US-Dollar.

Im Jahr 2016 verlangsamte sich das Wachstum der Aktie etwas, aber sie blieb stabil und zeigte im Jahr 2017 wieder eine stärkere Performance. Im Jahr 2018 wurde ein neues Allzeithoch von fast 70 US-Dollar erreicht, bevor die Aktie im Jahr 2019 aufgrund von Marktturbulenzen etwas zurückging.

Die COVID-19-Pandemie im Jahr 2020 hatte auch Auswirkungen auf den Chartverlauf der Aktie Realty Income, aber das Unternehmen konnte sich schnell erholen und im Jahr 2021 ein neues Allzeithoch von fast 70 US-Dollar erreichen.

Übernahme von Spirit Realty

Realty Income Corporation hat angekündigt, Spirit Realty Capital, Inc. in einer All-Stock-Transaktion zu übernehmen. Die Transaktion wird auf einen Unternehmenswert von etwa 9,3 Milliarden US-Dollar geschätzt.

Die Fusion wird voraussichtlich im ersten Quartal 2024 abgeschlossen sein laut Realty Income. Nach Abschluss der Transaktion werden die Aktionäre von Realty Income und Spirit etwa 87% bzw. 13% des kombinierten Unternehmens besitzen. Die Aktionäre von Spirit werden 0,762 neu ausgegebene Stammaktien von Realty Income für jede Aktie von Spirit erhalten, die sie besitzen.

Die Übernahme wird erwartet, um über 2,5% Akkretion zu Realty Incomes annualisierten Adjusted Funds from Operations (AFFO) pro Aktie zu liefern. Darüber hinaus wird keine neue externe Kapitalbeschaffung erwartet, um die Transaktion zu finanzieren. Die Fusion wird zu einem Unternehmenswert von etwa 63 Milliarden US-Dollar für das kombinierte Unternehmen führen, was die Größe, den Umfang und die Diversifikation von Realty Income erhöht und seinen Spielraum für zukünftiges Wachstum erweitert.

Die Übernahme von Spirit ist ein weiteres Beispiel dafür, wie die Größe, der Umfang und die einzigartige Plattform von Realty Income weiterhin erheblichen Wert für ihre Aktionäre schaffen. Die Vermögenswerte von Spirit sind hochkomplementär zum bestehenden Portfolio von Realty Income, was die Investitionen in Branchen erweitert, die sich als Erzeuger von dauerhaften Cashflows über mehrere Wirtschaftszyklen hinweg bewährt haben.

Die Übernahme ist ein wichtiger Schritt für Realty Income, da sie das Unternehmen in die Lage versetzt, seine Präsenz auf dem Markt für Gewerbeimmobilien weiter auszubauen und seine Position als einer der führenden REITs in den USA zu stärken.

Fazit

Für mich eine der besten Monatszahler. Wenn Ihr Interesse an einem R.E.I.T. habt dann schaut Euch diese Aktie etwas genauer an.